Si bien la inclusión financiera es un concepto relativamente reciente, las microfinanzas vienen llevándola a cabo a nivel global hace más de cuatro décadas (mediados de 1970). Podemos decir que las microfinanzas son sinónimo de inclusión financiera, pero con enfoque dirigido específicamente a los más pobres y vulnerables. A la base de la pirámide socioeconómica.

En Argentina, la inclusión financiera ha ingresado de manera explícita en la política pública y en los planes estratégicos de diversas instituciones tanto públicas como privadas recientemente. Contrariamente, el sector de las microfinanzas en Argentina posee un largo recorrido histórico, pero su desarrollo es aún incipiente tanto comparativamente a otras economías de la región como en términos relativos a su demanda potencial.

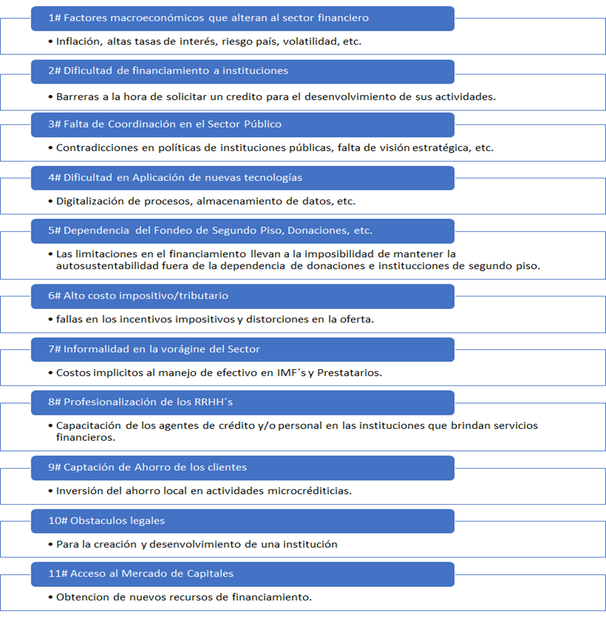

Por ello, el caso particular del subdesarrollo en el sector microfinanciero argentino ha llamado la atención a académicos y especialistas. Estos han estudiado los obstáculos y barreras (teóricas y empíricas) que enfrenta el sector a los fines de trazar mejor una hoja de ruta a las políticas públicas para su impulso. Aunque muy probablemente no sea un único factor el causante del poco desarrollo del sector, sino más bien su interrelación y sinergia, los aspectos y abordajes que han sido tratados por la literatura pueden resumirse en once barreras.

A saber: 1) Factores Macroeconómicos; 2) Dificultad de Financiamiento de las Instituciones; 3) Falta de coordinación en los actores del sector público; 4) Dificultad en la aplicación de nuevas tecnologías; 5) Dependencia del Fondeo de Segundo Piso y/o Donaciones; 6) El alto costo impositivo-tributario; 7) Informalidad inerte en la gestión del sector; 8) Falta de profesionalización de los recursos humanos; 9) Imposibilidad en la Captación de Ahorros; 10) Dificultades y obstáculos legales a la entrada; 11) Dificultad de entrar al mercado de capitales.

RESULTADOS DEL ESTUDIO

Al consultar sobre los principales desafíos que el sector microfinanciero argentino deberá enfrentar en el corto plazo (próximos tres años), la innovación tecnológica y el uso de servicios digitales prevalecieron sobre el resto de las respuestas. En los últimos años han surgido varios agentes que ofrecen servicios digitales a menor costo, reduciendo la competitividad de las IMFs que no pueden adaptarse a los cambios del mercado y de la sociedad. Se estima que los cambios sociales y el uso de la tecnología seguirán creciendo y marcando el paso del mercado microfinanciero.

También se encuentran los problemas macroeconómicos y los altos costos de la actividad. La inflación y el mal manejo de la economía han causado una depresión en el consumo reduciendo la escala y presionando sobre los márgenes de las IMFs. En los años por venir, el sector deberá continuar lidiando con los retos provenientes de la inestabilidad económica y la falta de financiación del sector.

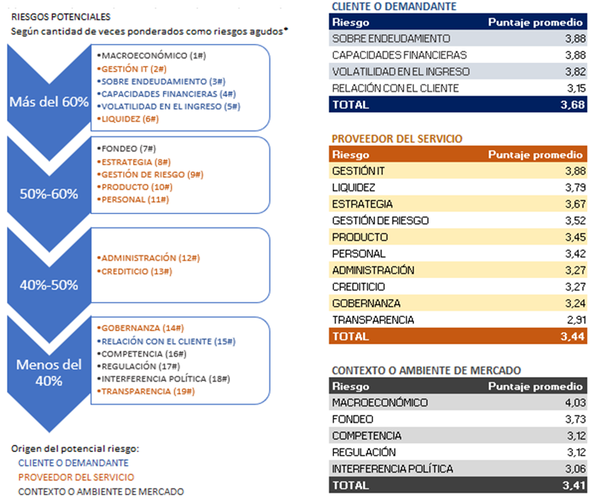

En base a los riesgos potenciales, nuevamente el riesgo macroeconómico y la gestión de IT encabezan las preocupaciones de los agentes del mercado microfinanciero. El 69% de los encuestados ha indicado que un contexto económicamente negativo y la exclusión de prácticas y servicios digitales son los principales potenciales riesgos del sector.

El lado derecho de la figura 3 muestra el puntaje promedio que recibió cada riesgo según su origen. Los potenciales riesgos provenientes del cliente/demandante han tenido el mayor puntaje en promedio (3,68 puntos siendo 5 el puntaje más alto). Más del 60% de los encuestados ha mencionado la relevancia de los riesgos vinculados al sobreendeudamiento, las capacidades financieras y la volatilidad en el ingreso de los clientes.

El riesgo por competencia ocupa uno de los últimos puestos en el ranking general de potenciales riesgos, con un puntaje de 3,12 en promedio.

De los encuestados en el grupo de consultores, analistas y académicos, así como las entidades oferentes con fines de lucro, las problemáticas de competencia como un potencial riesgo se encuentran últimos en orden de prioridad. Sin embargo, la Red Argentina de Instituciones de Microcréditos (RADIM, institución que aglomera a las principales instituciones) lo ha calificado con la mayor puntuación, aunque sobre el total pondere como un único respondiente.

RIESGO DE LIQUIDEZ Y ECONOMÍA EN GENERAL: EL MAYOR CONSENSO

Los seis grupos han calificado de forma similar a los riesgos de liquidez y riesgo de que los proveedores de servicios microfinancieros y que sus clientes se vean perjudicados por las tendencias de la economía. En ambos casos, indica que hay un conocimiento general y conciencia colectiva sobre el impacto de ambos riesgos en el mercado.

Por el lado contrario, la influencia que cada grupo considera que tienen ciertos riesgos como la volatilidad en el ingreso, las capacidades financieras y la gestión de riesgo varía significativamente. Las entidades que forman parte del subgrupo “otros proveedores de Servicios de Microfinanzas” han valorado con 2,5 puntos en promedio el riesgo de que los proveedores de servicios microfinancieros no puedan identificar y gestionar los riesgos en sus negocios y de que las fluctuaciones en los ingresos de los clientes afecten su capacidad para pagar sus préstamos, mientras que el resto de los grupos consideran que dichos potenciales riesgos deberían ser valuados con mayor trascendencia.

SOLUCIONES PROPUESTAS PARA ACABAR CON EL SUBDESARROLLO FINANCIERO

Tal como se anticipó al inicio de la nota, el 91% del propio sector de microfinanzas considera que se encuentra subdesarrollado o poco desarrollado. En ese sentido se considera que, durante las últimas décadas, Argentina ha presentado periodos de grandes volatilidades que han impactado a todo el sector financiero afectando en las posibilidades de inversión y obtención de fondos.

Para concluir, se le pidió a los encuestados que en base a los tres obstáculos más urgentes que percibe han limitado el desarrollo del sector en el país, indique qué recomendación, idea, iniciativa o aporte podría indicar para superarlo. Esto es, se le solicitó que indique obstáculo y una posible/hipotética solución.

Para los consultores y analistas, la principal limitación del desarrollo microcrediticio se debe a las normativas. Las propuestas sobre la estrategia necesaria se resumen en tres:

- Argentina requiere de una normativa más flexible acorde a las necesidades del sector

- La coordinación entre los entes Públicos

- La reducción de carga impositiva para mantener la competitividad.

Los proveedores de servicios microfinancieros consideran que para impulsar el desarrollo de las microfinanzas en el país hay que considerar llevar a cabo diferentes acciones como:

- Eliminar retenciones impositivas en cuentas bancarias que solicitan un crédito

- Brindar la autorización legal de captar ahorro de terceros de la misma manera que lo hace cualquier otra institución financiera convencional.

- Crear una IMF digital eficientemente que reduzca los costos y aumente la escala, siendo autosustentable y atractiva para los inversores.

Desde RADIM, hemos recibido como propuesta que los bancos deban prestar un porcentaje de sus depósitos a instituciones de microfinanzas.

El sector Público considera que:

- Se podrá disminuir la dependencia de fondeo y problemas en la financiación incrementando la escala y profesionalización de gestión.

- Es necesaria la incorporación de la tecnología y adaptación del modelo a los cambios sociales junto con una mejor regulación para mitigar las problemáticas relacionadas a la captación de ahorro y acceso al mercado de capitales.

Las instituciones financieras con fines de lucro han recomendado:

- Trabajar en mejorar la interacción entre estas y el Estado, al igual que en cambiar la percepción de las microfinanzas en la sociedad.

- Han remarcado la necesidad de una política integral acompañada de la coordinación del sector público y la comprensión de las microfinanzas como una herramienta para la formalización de la economía.

Las instituciones sin fines de lucro nos han proveído de varias posibles soluciones a las problemáticas del sector:

- Crear una entidad regulada que esté autorizada a gestionar ahorros de sus clientes.

- Estabilizar las variables macroeconómicas acompañado de la promoción del ahorro.

- Beneficios impositivos, administrativos y organizativos por parte del Estado.

- Establecer la obligación de colocar un porcentaje mínimo de su cartera en préstamos con condiciones reguladas por BCRA para asegurar el financiamiento de las entidades.

- Fortalecer a las instituciones microfinancieras profesionalizando los recursos y desarrollando servicios digitales.

- Desarrollo de una estrategia nacional para las microfinanzas.