|

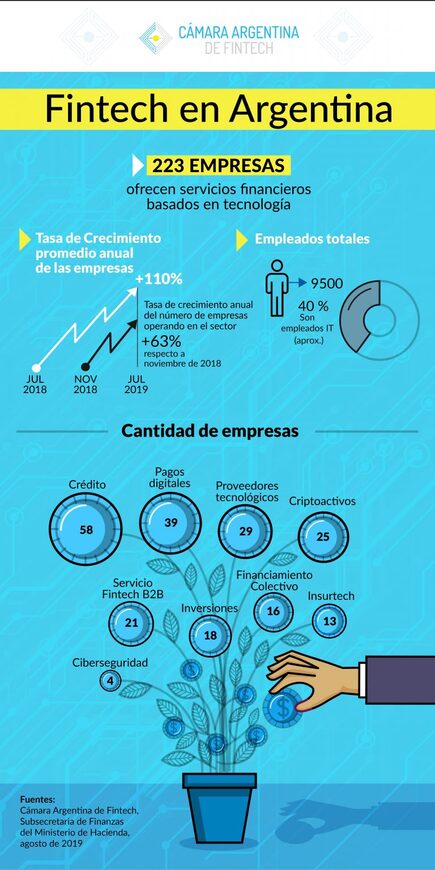

Publicado en SartUp Universal - 17-02-2020 In November 2019, Argentine personal finance app Ualá announced the closing of a US$150 million funding round led by Tencent (China’s leading provider of value-added Internet services and the owner of WeChat) and SoftBank’s innovation fund for Latin America. The news attracted attention from international media and investors and placed a spotlight on Argentina. Ualá, which offers prepaid debit cards, transfers, payments, and savings & loan services, had already announced an initial investment of Tencent in April and subsequently, as its founder Pierpaolo Barbieri recently told the New York Times, his relationship with Tencent remained “very close.” The two-year old startup (founded in October 2017), is now valued at US$900 million according to Bloomberg, and is close to becoming the latest startup unicorn coming out of Argentina (along with MercadoLibre, Globant, Despegar, Auth0 and OLX). AN ERA OF ECONOMIC CRISIS To fully appreciate the rapid rise of Ualá, it is essential to understand the local economic environment in which it has grown. Argentina has been experiencing a strong economic crisis for at least the last two years. In 2018, the country accumulated an inflation rate of 47.6%. The year began with a US dollar equivalent to around 18 Argentine pesos, and ended the year worth 39 Argentine pesos. During the crisis, unemployment rose to 9%, poverty increased to around 34% and Argentina’s GDP dropped 2.5% (including a 6.2% drop in the last quarter of 2018). Far from improving, in 2019 inflation already exceeded 50%, the dollar is worth around 60 Argentine pesos, poverty levels are at almost 40%, and ECLAC *the Economic Commission for Latin America and the Caribbean) forecasts a 1.9% contraction of the national GDP. GROWING INVESTOR INTEREST IN FINTECH In spite (or perhaps because) of the economic conditions, both entrepreneurs and investors have begun to devote more time and capital in using technology to address the root causes of the crisis. In an economy where virtually no item or sector shows green balance sheets or positive projections, the young sector of technological finance has not stopped growing. In 2018, the Argentine Chamber of Fintech, together with the IDB and Afluenta, carried out the first survey of the national fintech ecosystem, identifying 133 companies in the sector with an average annual growth (2017-2018) of 110%. By August 2019, in a new survey of the Chamber with the Central Bank and the Treasury, and despite even more adverse local economic conditions, the sector grew by 67% in number of firms, reaching 223 companies. This sector growth exceeds that of Brazil (49%), Mexico (51%) and Colombia (29%), the main economies in the region. In fact, the recent growth of fintech in Argentina has propelled the country close to becoming the third most booming fintech economy in Latin America. In this context, the case of Ualá may be a notable example, but it probably won’t be the only one going forward. ARGENTINA´S FINTECH DIFFERENTIATORS Argentina has several competitive advantages to develop a technological finance sector attracting global investors. Firstly, although the penetration of bank accounts is high (80%), the level of use is low (50%). This means there is an issue of usage rather than access, greatly simplifying the process of financial inclusion. Secondly, there are as many–or more–smartphones as there are inhabitants, and the level of connectivity is above the regional average. This smartphone penetration and connectivity bodes well for the entire Fintech industry. Thirdly, according to the World Bank, Argentina is the 7th country with the lowest private credit sector (measured as the ratio of credit to GDP). Lastly, the Argentine entrepreneurial DNA, strongly conditioned by the intrinsic adversities that its economy frequently goes through, seeks regionalization. According to a study carried out by the Argentine Chamber of Fintech, 70% of companies in the sector are already operating in at least one country in the region, or have it in their roadmap in the short term. Argentina is the birthplace, but Latin America is the market. PUBLIC-PRIVATE PARTNERSHIP On top of the advantages mentioned above, the relationship between the private sector and regulators has progressed through various round tables of public-private dialogue designed to expand the borders of the financial system through innovation. The Central Bank has its Financial Innovation Roundtable, the National Securities Commission has its Fintech Task-Force, and the National Insurance Superintendency recently inaugurated its Insurtech Board. The national government recognized, during the last 4 years, the need for greater financial inclusion and financial education, and recognized that technology is a great mechanism through which to close these gaps. The government has invested in transforming financial inclusion with a digital focus into a State policy, and with the change of administration, this trend will continue to deepen. All these factors explain why, even with a headwind in microeconomic and macroeconomic terms, Argentina’s fintech sector is fertile ground for investment funds that bet on the long-term. See below for a Spanish-language infographic surveying Argentina’s fintech sector. Ignacio E. Carballo y Mariano BioccaPublicado en Diario PERFIL - 16-02-2020  El cambio de década trajo consigo nuevos debates al mapa económico, político e institucional. A nivel internacional, uno de los hitos que marcó agenda fue el Foro Económico Mundial celebrado en Davos durante el mes de enero en donde líderes de todo el mundo posicionaron a la desigualdad como eje primordial y, con ella, el rol de las finanzas en profundizarla o reducirla. Así, mientras OXFAM publicaba su nuevo informe sobre desigualdad global (Time to care: unpaid and underpaid care work and the global inequality crisis) justo antes del Foro de Davos, Naciones Unidas publicaba su Reporte Social Global 2020 bajo el título "Inequality in a rapidly changing world” y el Fondo Monetario Internacional su documento de trabajo titulado “Finance and Inequality”. En un contexto donde el mundo se pregunta cuándo la economía financiera puede reducir o promover la desigualdad, un apartado ineludible es aquel de “las nuevas finanzas”. Más concretamente, las finanzas tecnológicas o Fintech y, por supuesto, su regulación. De hecho, el informe del FMI comienza destacando en su párrafo primero cómo “las políticas del sector financiero y los avances en la tecnología financiera están permitiendo la inclusión financiera”. No obstante, concluye su trabajo diciendo tajantemente que “las finanzas pueden ayudar a reducir la desigualdad, pero también están asociadas a una mayor desigualdad si el sistema financiero no está bien gestionado”. Otorgándole así plena responsabilidad al regulador. En una columna publicada en este periódico el 25/05/2019 (ver aquí) señalé cómo hasta hace pocos años (digamos, fines del 2017) el panorama mundial sobre regular a las Fintech era bastante difuso, pero que en 2018 y 2019 empezó a quedar en claro que el mundo fue y va (ya sea por declaraciones cada vez más explícitas o bien políticas concretas en distintas economías) hacia una mayor regulación. Tanto es así, que el Consejo de Estabilidad Financiera (FSB) ya informó que este año en la cumbre del G20 publicará informes sobre: a) Fintech en economías emergentes y en desarrollo, b) balance sobre prácticas y uso de la tecnología para la regulación (Regtech y Suptech); y c) consulta a líderes sobre regulación de stablecoins globales (e.g Libra de Facebook). Como puede observarse, “cómo” regular a las Fintech es el tema latente. De hecho, este fue el objetivo de la reciente Cumbre de dos días (29 y 30 de enero) celebrada en Bermuda sobre tecnología financiera para economías del Commonwealth, en la que participaron representantes de bancos centrales de América y Europa. El evento se orientó específicamente a ayudar a los países a desarrollar herramientas concretas para promover un marco regulatorio que ayude a evitar errores comunes y a recomendar las leyes, reglamentos e incentivos necesarios para estimular el crecimiento de las Fintech minimizando sus riesgos (este set de herramientas Fintech se presentará en la Reunión de Jefes de Gobierno del Commonwealth en junio de este año). En resumen, queda claro que al 2020 el debate “Fintech: regulación si - no” ha caducado, siendo más apropiado el debate “Fintech: regulación cómo”. Esto es, debatir cuales son las medidas correctas para maximizar los beneficios de las finanzas tecnológicas promoviendo la innovación y la inclusión financiera y cuáles no. En medio de este contexto global, Argentina comenzó el 2020 con las nuevas autoridades del Banco Central de la República Argentina avanzando por primera vez en regular formalmente algunas actividades Fintech no bancarias. El 9 de enero mediante la Com. A 6859, se gestó una primera regulación sobre la operatoria de los “Proveedores de Servicios de Pago” (PSPs) no bancarios. La norma estableció que el 100% de los fondos de los clientes deberán encontrarse depositados y en todo momento disponibles en cuentas a la vista en pesos en entidades financieras del país. A su vez para la realización de transacciones propias (pago de proveedores, pago de sueldos, etc.), deberán utilizar una cuenta a la vista distinta a la cuenta donde se encuentren depositados los fondos de los clientes. Y, si ofrecieran productos de inversión, los saldos invertidos sean informados de manera separada del resto. En suma, estas medidas apuntan a impedir que los PSPs realicen inversiones financieras con los fondos de sus clientes para su propio beneficio mientras tales fondos no son requeridos. Posteriormente, el 30 de enero, el BCRA dictó la Com. A 6885 mediante la cual establece que los PSPs que ofrecen cuentas de pago (billeteras electrónicas) deberán inscribirse antes del 30 de abril de 2020 en el “Registro de proveedores de servicios de pago que ofrecen cuentas de pago”, que administrará la Superintendencia de Entidades Financieras y Cambiarias del BCRA. Esta le otorgará, en un periodo de 10 días hábiles y de no haber observaciones, un certificado de inscripción y número de registro. Además, prohíbe operar a PSPs que no estén regularmente constituidos en el país como sociedad local o extranjera, les impone cumplir con un régimen informativo periódico y dar acceso a sus instalaciones y documentación al personal del BCRA. Finalmente, establece que la actividad de los PSPs es considerada como un “Servicio Complementario de la actividad financiera”, habilitando así la posibilidad de que los bancos puedan invertir en forma directa en el capital accionario de las PSPs. Según declaran desde el BCRA, estas medidas buscan aumentar la transparencia de las operaciones y proteger a los usuarios. Pero, lo novedoso de este avance, es que es la primera vez que el BCRA decide emitir una regulación específica sobre la operatoria de los PSPs, sujetándolos (tanto a la entidad como a sus autoridades) a las sanciones de la Ley de Entidades Financieras para el caso de incumplimiento con estas reglas (Art. 41 y 42). De hecho, y en línea con el fenómeno global mencionado anteriormente, en su comunicado de prensa el BCRA calificó a esta regulación como “un paso inicial valioso para la regulación de los PSP para alinearse con otros países de la región y de Europa que ya cuentan con un marco normativo” (como Brasil, Colombia, Paraguay, Uruguay, entre otros). Así, tan sólo en un mes, el BCRA pasó a incorporar de manera explícita algunas verticales Fintech bajo su óptica y normativa. Pero en paralelo, dos normativas en la esfera tributaria también cambiaron el paisaje de manera directa o indirecta al ecosistema. Por un lado, la implementación del impuesto PAIS sobre las operaciones con tarjeta que impliquen adquisición o uso de moneda extranjera. Por otro, la suspensión temporal del régimen de promoción de la Economía del Conocimiento. Debemos recordar también que ya en la segunda mitad del 2019 se había extendido la esfera tributaria a que las billeteras virtuales tengan iguales retenciones impositivas que las instituciones bancarias, con AFIP avanzado en la retención de IVA y Ganancias e impuesto al cheque en pagos electrónicos, así como Ingresos Brutos de ARBA a las plataformas digitales de pago. Para concluir, por el momento, en Argentina el debate sobre “regular o no regular” las Fintech pareciera quedar cerrado. Llegó la hora de preguntarnos propiamente “cómo” regular de manera virtuosa, al igual que está sucediendo en otras partes del mundo. Una cosa es clara, nivelar para abajo extendiendo impuestos regresivos del sector bancario (e.g débitos y créditos), no es una buena idea. Mejorar los controles, transparencia, protección de datos y ahorros de los consumidores, sí lo es. Es necesario entonces analizar cada esfera de la regulación y sus vicisitudes en particular (especialmente la tributaria). Estos análisis debemos hacerlos escuchando a todos los actores, grandes y chicos, ganadores y perdedores de cada postura, pero siempre y primordialmente con el foco puesto en los consumidores. Sólo así las Fintech podrán ser un motor para el desarrollo económico e inclusivo en Argentina. Ignacio E. Carballo |

Publicaciones

Octubre 2023

|